Autora: Dra. CP Gisela Bertolino | Principales cambios en materia de requerimientos a tener presente a partir del 01.01.24.

Dra. CP Gisela Bertolino (Mat. 11429), presidenta del Instituto de Teoría y Técnica Contable.

Principales cambios en materia de requerimientos a tener presente a partir del 01/01/2024

En el presente trabajo se presentan los objetivos, alcance y estructura de la Resolución Técnica N° 54 (RT 54); y se describen los principales cambios respecto del marco normativo actual. Resulta relevante conocer las novedades de la Norma Unificada Argentina de Contabilidad (NUA), atento su próxima entrada en vigencia; a fin de evaluar la conveniencia de su aplicación anticipada.

En junio de 2023 la Junta de Gobierno de la Federación Argentina de Consejos Profesionales de Ciencias Económicas (FACPCE) aprobó la Resolución Técnica N°56: “Normas Contables Profesionales: Norma Unificada Argentina de Contabilidad. Modificaciones a la RT 54”, con aplicación obligatoria para la preparación de estados contables correspondientes a ejercicios iniciados a partir del 1° de julio de 2024 inclusive; admitiendo su aplicación anticipada para la preparación de estados contables correspondientes a ejercicios iniciados a partir del 1° de enero de 2023 inclusive. Cabe destacar que en Santa Fe, mediante la Resolución nro. 15/2023 del Consejo Superior del Consejo Profesional de Ciencias Económicas de la Provincia de Santa Fe, se ratificó la vigencia de esta norma con el mismo alcance.

El proyecto que dio lugar a la RT 54 (T.O. RT 56) (FACPCE, 2022) tuvo como objetivo principal cambiar la estructura y la forma de redacción de las actuales normas contables profesionales a fin de lograr una mayor claridad y una lectura más amigable, manteniendo el esquema actual que prevé alternativas simplificadas para las entidades pequeñas y medianas, pero reunidas todas en mismo cuerpo normativo.

La RT 54 deroga todas las Resoluciones Técnicas e Interpretaciones relacionadas con la confección de estados contables, con excepción de:

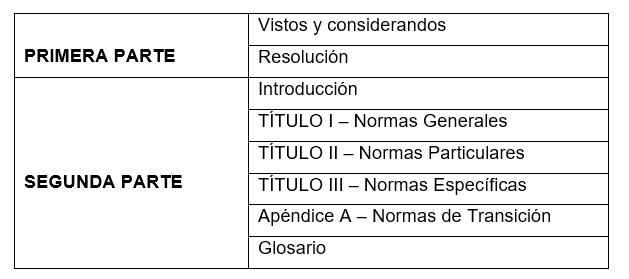

2. Estructura de la NUA

La estructura de la RT 54 puede sintetizarse en el siguiente cuadro:

En la Introducción se establece el objetivo de la norma: prescribir las bases para preparar los estados contables con fines generales, de forma tal que satisfagan los requisitos de la información contenida en los estados contables; y su alcance. La RT 54 deberá ser aplicada por todas las entidades que no apliquen la RT 26, considerando la siguiente clasificación en categorías:

La FACPCE, a través de la Resolución de Junta de Gobierno N° 608/22, estableció los importes que una entidad deberá considerar para su categorización, los cuales están expresados en poder adquisitivo del mes de octubre de 2022, a saber:

Estos importes deberán ser actualizados multiplicándolo por un coeficiente que refleje la variación del índice de precios FACPCE, hasta la fecha de cierre del ejercicio inmediato anterior a la fecha de los estados contables. En el caso de que el ejercicio inmediato anterior hubiera tenido duración irregular, anualizará las cifras correspondientes.

Es importante destacar los nuevos umbrales introducidos por la RT 54 respecto del marco normativo actual. Según la RT 41, los montos de ingresos generados en el ejercicio anual anterior, reexpresados al 31/10/2022 (tomando como base diciembre 2014), no pueden superar la suma de pesos ciento veintinueve millones cuatrocientos veintiocho mil ochocientos cuarenta y seis ($ 129.428.846) para calificar como ente pequeño; o pesos seiscientos cuarenta y siete millones ciento cuarenta y cuatro mil doscientos veintinueve ($ 647.144.229) para calificar como ente mediano. El alcance definido por la RT 54 implica que muchas más entidades calificarán como pequeñas y por tanto podrán aplicar las simplificaciones que la NUA provee.

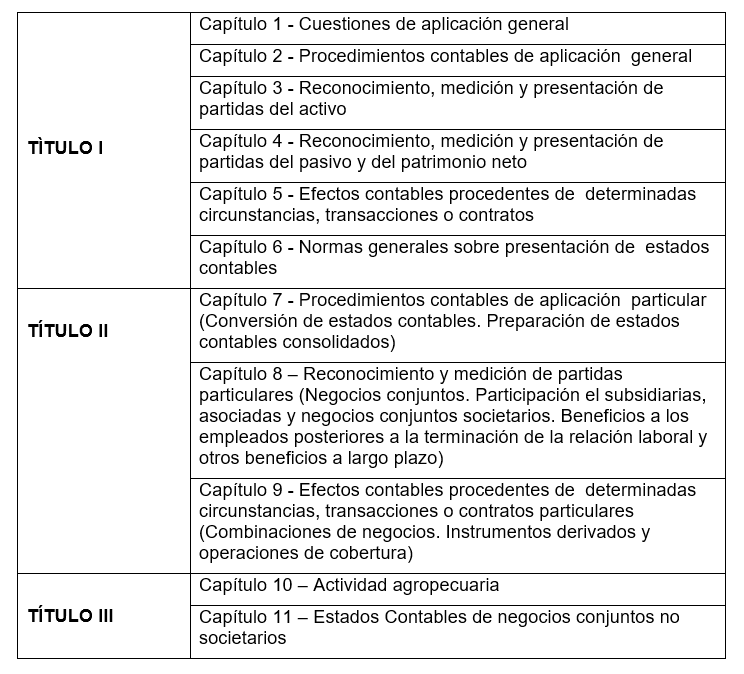

Por su parte, el Título I establece normas generales, para la confección de los estados contables de todo tipo de entidades; el Título II se refiere a normas particulares, aplicables a situaciones más complejas o menos habituales; y el Título III establece normas específicas para determinas industrias o sectores; como se muestra a continuación:

Finalmente, el Apéndice A establece las normas de transición para los estados contables correspondientes al primer ejercicio en que se utilice los requerimientos contenidos en la RT 54 y los estados contables de períodos intermedios comprendidos en el referido ejercicio; y el Glosario provee todas las definiciones de los términos que aparecen en negrita a lo largo del texto de la norma.

3. Principales cambios introducidos por la RT 54 – Título I

A continuación se presentan los principales cambios y novedades introducidos por la NUA en su Título I, donde se encuentran las normas generales aplicables a las situaciones más habituales que a una entidad se le pueden presentar en la tarea de elaboración de sus estados contables.

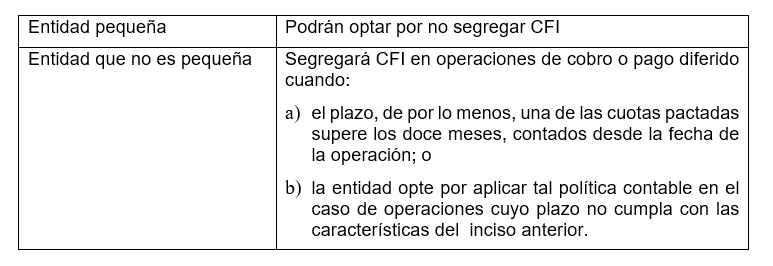

3.1 Segregación de componentes financieros implícitos (CFI)

Se amplía la posibilidad de no segregar los componentes financieros implícitos, permitiendo que una entidad que no es pequeña ni mediana pueda también optar por no segregar CFI en la medición inicial ni posterior cuando el plazo de financiación no supere los doce meses; a diferencia de la RT 17, que obligaba a la segregación de los CFI; y la RT 41, que sólo lo permitía para entidades pequeñas y medianas, estas últimas en operaciones de largo plazo. Concretamente esto significa:

3.2 Comparaciones con valor recuperable

La RT 41, sólo en el caso de los entes pequeños, no requiere la evaluación de la existencia de indicios de deterioro, y por tanto la comparación con valor recuperable, si el resultado de cada uno de los últimos tres ejercicios fue positivo.

La RT 54 amplía este punto, estableciendo que una entidad mediana podrá también optar por no evaluar la existencia de indicios de deterioro cuando el resultado obtenido por la entidad en alguno de los últimos tres ejercicios fue positivo.

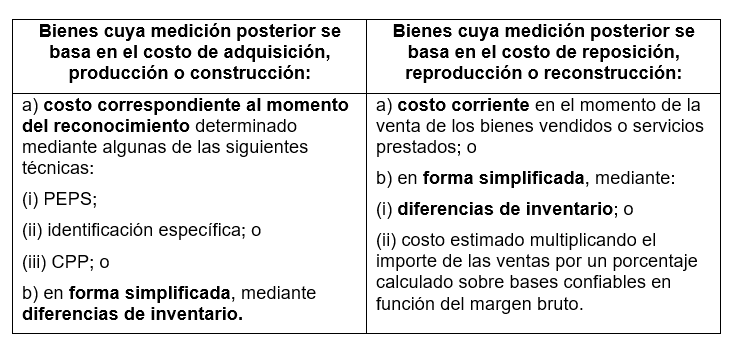

3.3 Medición posterior de bienes de cambio

En relación a la medición al cierre de las existencias, la NUA introduce cambios significativos respecto de las normas vigentes. La RT 17 y la RT 41 3ra. parte (aplicable a entes medianos) prescriben la utilización del costo de reposición a fecha de cierre, y sólo admiten la utilización del costo original ante la imposibilidad o impracticabilidad de determinación del primero. La RT 41 2da. parte (aplicable a entes pequeños) provee diferentes alternativas de medición periódica, pero con preferencia al costo de reposición.

En cambio, la RT 54 permite a la entidad, independientemente de su tamaño, efectuar la medición posterior de los bienes de cambio con cualquiera de los siguientes criterios:

a) costo de adquisición, producción o construcción;

b) costo de reposición, reproducción o reconstrucción; o

c) costo de la última compra.

La norma permite optar indistintamente por valores corrientes o costos originales, rompiendo la tradición de años en el esquema normativo argentino de medición de los bienes de cambio a valores corrientes, opción que simplificará en muchos casos la tarea de preparación de los estados contables.

3.4 Determinación del costo de ventas

Nuevamente en este punto se encuentran diferencias importantes respecto del esquema normativo vigente. La RT 17 solo admite la determinación del costo de ventas sobre la base de los costos de reposición del momento de la venta, mientras que la RT 41 permite determinar el costo de ventas en función de las siguientes alternativas:

La NUA también establece diferentes criterios alternativos para determinar el costo de ventas, cualquiera sea el tamaño del ente, diferenciando según el criterio elegido para la medición posterior de los bienes de cambio, a saber:

3.5 Impuesto a las Ganancias

En este punto la RT 54 presenta una importante novedad, estableciendo que una entidad mediana podrá no reconocer activos ni pasivos por impuestos diferidos en la medida que ello implique un costo o esfuerzo desproporcionado, a diferencia de la RT 41, donde se establece esta posibilidad sólo para los entes pequeños.

La entidad quedará liberada de aplicar el método del impuesto diferido cuando el costo o esfuerzo requerido para su aplicación resulte desproporcionado respecto de los beneficios que la información obtenida por aplicar este tratamiento brindaría a los usuarios de sus estados contables, para lo cual deberá evaluar que:

3.6 Activación de costos financieros

La RT54 se refiere al tratamiento de estos costos, indicando que deberán ser contabilizados como gastos del período durante el cual se devenguen, o como parte del costo de un activo apto para la activación de costos financieros generados por deudas computables.

Se trata de activos que requieren de un prolongado proceso de producción, construcción, montaje o terminación antes de estar en condiciones de ser vendido o utilizado, comprendiendo, entre otros, bienes de cambio, bienes de uso, propiedades de inversión o activos intangibles. Se entiende por deudas computables a las obligaciones contraídas con los proveedores de préstamos, tenedores de obligaciones negociables o bonos similares, y las originadas en compras de bienes y/o servicios cuando los plazos de financiación convenidos excedan a los habituales de mercado.

Es decir, la RT 54 admite dos opciones de tratamiento contable para los costos financieros, a diferencia de la RT 17 que establecía un tratamiento preferible (gastos del período) y un tratamiento alternativo permitido (activación).

Es importante señalar que la RT 17 permitía la activación de los costos financieros generados por el total del pasivo, mientras que la NUA lo restringe a los costos financieros generados exclusivamente por lo que denomina “deudas computables”.

Otra novedad es que la NUA elimina la posibilidad de activar el costo del capital propio, situación prevista en la RT 17.

3.7 Medición posterior de pasivos en especie

Para estos pasivos (generalmente anticipos de clientes) las normas vigentes (RT 17 y RT 41) establecen diferentes criterios según el anticipo fije o no fije precio, y dependiendo de si los bienes y servicios a entregar se encuentren en existencia, o deben ser adquiridos o producidos.

La RT 54 simplifica las reglas a aplicar, indicando que su medición posterior se determinará por el importe mayor entre la medición inicial (importe contable del activo recibido que originó la obligación) y el importe que surja por aplicación de los requerimientos normativos en el supuesto de “compromisos que generan pérdidas[1]”.

3.8 Reconocimiento de contingencias desfavorables

Al igual que las normas vigentes, la RT 54 establece que se reconocerán las contingencias desfavorables siempre y cuando deriven de una circunstancia existente a la fecha de los estados contables, su probabilidad de ocurrencia sea probable y sea posible su cuantificación en moneda de forma adecuada.

No obstante, la NUA baja el umbral de probabilidad requerido para el reconocimiento de los hechos contingentes desfavorables entendiendo que es probable cuando tiene más probabilidad de que ocurra que de lo contrario. Para fines prácticos, una entidad considerará que un evento es más probable cuando la probabilidad de que ocurra es mayor al 50%, y es improbable cuando su probabilidad de ocurrencia es del 50% o menor.

3.9 Estado de Situación Patrimonial

Para la presentación de este estado, la NUA indica que la entidad deberá clasificar sus activos y pasivos como corrientes o no corrientes, excepto cuando una presentación basada en el grado de liquidez (exigibilidad) proporcione información fiable que sea más relevante que la clasificación como corriente o no corriente.

Cuando la entidad suministra bienes o servicios dentro de un plazo claramente identificable, la clasificación separada de los activos y pasivos en corrientes y no corrientes, proporciona información útil al distinguir los activos netos que están circulando continuamente como capital de trabajo, de los utilizados en las operaciones a largo plazo de la entidad. No obstante, para algunas entidades, tales como las entidades financieras, fondos comunes de inversión o entidades aseguradoras, la presentación de activos y pasivos en orden ascendente o descendente de liquidez puede proporcionar información fiable y más relevante que la presentación corriente – no corriente.

3.10 Estado de Resultados

La RT 54 indica que no se deberá presentar ninguna partida como resultado extraordinario, al considerar que las partidas que suelen ser tratadas como extraordinarias son producto de los riesgos de la actividad normal afrontada por la entidad, por lo que no está justificada su presentación en un componente separado del estado de resultados.

No obstante la norma admite la revelación en notas sobre la naturaleza y monto de aquellas partidas de resultados que son inusuales por su naturaleza, tamaño o incidencia.

3.11 Inversiones en obras de arte, tenencias de oro y otras inversiones no incluidas en un rubro específico

Otra novedad en la RT 54 es la inclusión de un nuevo rubro dentro de las partidas del activo, denominado “Otras inversiones”, definiendo su contenido y proveyendo reglas para su reconocimiento, medición inicial y posterior, presentación en los estados contables y revelación en notas. Se refiere a colocaciones realizadas con el objetivo de obtener renta, ganancias de capital u otros beneficios, explícitos o implícitos, en activos que no corresponde incluir en otro rubro específico; y no están afectados a la generación de ingresos de actividades ordinarias.

3.12 Reconocimiento de ingresos de actividades ordinarias provenientes de transacciones

Dentro del capítulo 5, la RT 54 introduce una sección específica referida al reconocimiento de ingresos de actividades ordinarias provenientes de transacciones (operaciones de intercambio), cuestión que no estaba abordada de manera detallada en el marco normativo actual.

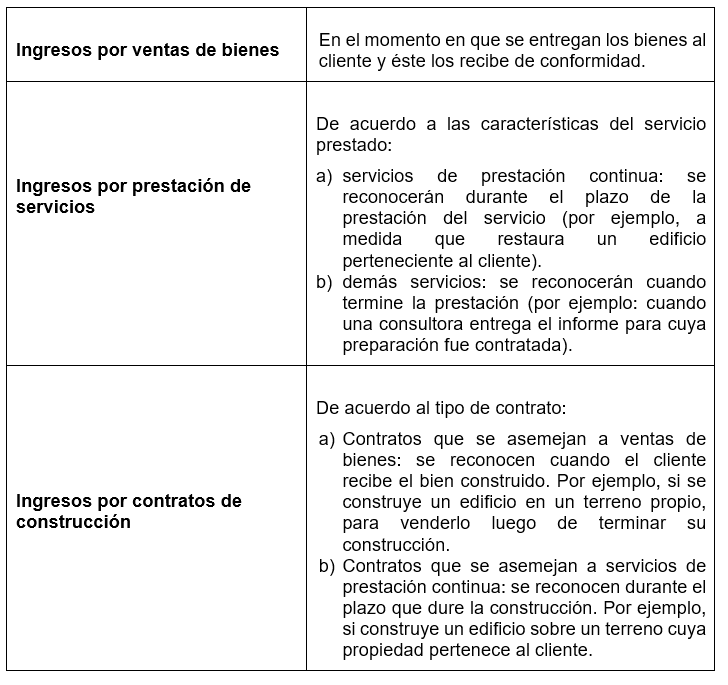

La norma indica que una entidad reconocerá los ingresos de actividades ordinarias por transacciones (operaciones de intercambio) cuando dichas transacciones estén concluidas de acuerdo con la sustancia o realidad económica, la que deberá primar sobre su forma legal o contractual. Por lo tanto el reconocimiento de estos ingresos se realizará en base a las siguientes reglas:

Cuando la transacción (operación de intercambio) no pueda ser considerada concluida desde el punto de vista de la realidad económica y se satisfacen las condiciones para el reconocimiento de los activos o la baja de los pasivos que constituyen su contrapartida, la RT 54 indica que deberá reconocerse un anticipo de cliente.

3.13 Subsidios y otras ayudas gubernamentales

También, dentro del capítulo 5, la RT 54 introduce una sección específica referida al tratamiento contable de los subsidios y otras ayudas gubernamentales (como ser préstamos con cláusula de condonación o a tasas inferiores a las del mercado), las que no se encuentran tratadas en el marco normativo actual.

A los fines de contabilizar estas partidas, la NUA provee definiciones y reglas claras para definir su reconocimiento como un resultado, y consecuentemente su presentación en el estado de resultados; o por el contrario, atento determinadas consideraciones, su reconocimiento como pasivo y su presentación en el estado de situación patrimonial, en cuyo caso se aplican reglas específicas para su medición.

3.14 Presentación de estados contables correspondientes a períodos intermedios

En el capítulo 6, la NUA establece los criterios a emplear en los estados contables de períodos intermedios, ya sea que se trate de la presentación de estados contables completos o condensados.

Un conjunto de estados contables completos, correspondiente a períodos intermedios, es un conjunto de estados contables cuyo contenido equivale al de los estados contables de un ejercicio completo. Un conjunto de estados contables condensados, correspondiente a períodos intermedios, es un conjunto de estados contables cuyas notas incluyen solo la información que resulta significativa para interpretar los cambios en la situación patrimonial, la evolución patrimonial y la evolución financiera desde la fecha de cierre del ejercicio anual más reciente y la fecha de cierre del período intermedio sobre el cual se informa.

La norma indica que la entidad presentará un conjunto de estados contables condensados bajo la presunción de que cualquier lector tendrá acceso a sus estados contables anuales más recientes, con el fin de interpretar los cambios ocurridos en la situación financiera, los resultados y la evolución financiera desde la fecha de sus estados contables anuales más recientes.

4 Aplicación por primera vez de los requerimientos de la RT 54

El Apéndice A establece las normas de transición para los estados contables correspondientes al primer ejercicio en que se utilice los requerimientos contenidos en la RT 54 y los estados contables de períodos intermedios comprendidos en el referido ejercicio. Su aplicación se puede esquematizar en 3 pasos:

I. Clasificación de la entidad a la fecha de la aplicación inicial

En la fecha de la aplicación inicial, la entidad deberá en primer término aplicar los párrafos 6 y 7 de la RT 54 a fin de determinar su clasificación como:

a) entidad pequeña;

b) entidad mediana; o

c) una de las restantes entidades.

II. Selección de políticas contables

Luego la entidad deberá seleccionar las políticas contables a aplicar que sean consistentes con la clasificación que haya determinado de acuerdo con el párrafo anterior. Esto puede implicar dos tipos diferente de cambios en las políticas contables, a saber:

Ejemplos de cambios que no requieren justificación pueden ser:

En este supuesto la entidad puede optar por no aplicar el método del impuesto diferido. Se trata de un cambio que no podría haber efectuado aplicando las normas anteriores, por tanto se considerará tal modificación de criterio como si tratara de un cambio obligatorio de política contable. En este caso la entidad no deberá justificar que el nuevo criterio produce mejor información que el aplicado de acuerdo con las normas anteriores para utilizarlo.

2. Una entidad, al determinar su clasificación en la fecha de la aplicación inicial, no cambia de categoría, permaneciendo dentro del grupo de las “restantes entidades”.

La RT 54 permite medir sus bienes de cambio en función de su costo de adquisición o de las últimas compras, mientras que la RT 17 no lo admitía. Si la entidad optara por medir sus bienes de cambio con alguno de estos criterios, considerará tal modificación de criterio como si se tratara de un cambio obligatorio de política contable, con los mismos efectos que en el ejemplo anterior.

Por otra parte, ejemplos de cambios que sí requieren justificación pueden ser:

Si la entidad opta por no segregar componentes financieros, cuando antes los segregaba, deberá tratar tal modificación de criterio como un cambio voluntario de política contable y deberá justificar que el nuevo criterio produce mejor información que el aplicado de acuerdo con las normas anteriores para utilizarlo. (inc. b) párrafo 87).

2. Una entidad, que según los parámetros de la RT 41 debe ser considerada como mediana, al determinar su clasificación en la fecha de la aplicación inicial de la RT 54, pasa a ser considerada pequeña.

La RT 54, al igual que las normas anteriores, permite aplicar el modelo de revaluación. Si la entidad opta por medir una o más clases de sus bienes de uso utilizando el modelo de revaluación, se considerará tal modificación de criterio como un cambio voluntario de política contable y deberá justificarlo.

III. Selección del enfoque

Para la aplicación inicial de la RT 54, la entidad podrá adoptar alguno de los siguientes enfoques:

En el enfoque retroactivo integral, al inicio del año comparativo, la entidad deberá:

Al aplicar el enfoque retroactivo integral, la entidad deberá:

En cambio, si la entidad opta por aplicar el enfoque retroactivo simplificado, en la fecha de aplicación inicial, deberá:

Al aplicar el enfoque retroactivo simplificado, la entidad:

Adicionalmente, las normas de transición establecen una solución práctica, consistente en la posibilidad de discontinuar la aplicación del modelo de revaluación (bienes de uso) o el modelo del valor neto de realización (propiedades de inversión). Esta discontinuación podrá realizase de forma prospectiva a partir de la fecha de la aplicación inicial y no será considerada un cambio de política contable, aunque la entidad deberá revelar tal aplicación en los primeros estados contables preparados de acuerdo con la RT 54.

Si la entidad aplica esta discontinuación deberá considerar al último importe revaluado o al último valor neto de realización, según corresponda, como costo atribuido de cada activo a la fecha de la aplicación inicial; y transferirá a resultados no asignados cualquier importe reconocido en el patrimonio neto dentro del rubro “saldo por revaluación”, relacionado con la clase para la que decida discontinuar el modelo de revaluación.

5 Comentarios finales

La próxima vigencia de la RT 54 es una buena noticia para la profesión contable argentina. La existencia de un único cuerpo normativo, con una redacción clara y de lectura sencilla, y un ordenamiento que, para cada elemento patrimonial, concentra todos los requerimientos en materia de reconocimiento, medición y revelación, mejorará sin dudas la tarea de preparación, auditoría y análisis de los estados contables de las entidad que apliquen esta norma.

La RT 54 conserva muchos de los requerimientos incluidos en las normas vigentes así como las simplificaciones para entes pequeños y medianos, ampliando en algunos casos el alcance en su aplicación, lo que se entiende no afectará la calidad de la información proporcionada por los estados contables. También incorpora otras cuestiones no tratadas en el esquema actual.

Con la entrada en vigencia de la RT 54 para los ejercicios iniciados a partir del 01/07/2024, será necesario entonces que la entidad analice y defina su categorización, evalúe y seleccione las políticas contables a aplicar en cada caso, de manera de cumplir los objetivos de los estados contables y cubrir los requerimientos informativos de sus usuarios. También deberá evaluar la conveniencia de su implementación anticipada (posible para ejercicios iniciados a partir del 01/01/2023), atendiendo a la naturaleza y envergadura de sus operaciones, la composición de su patrimonio, la estructura administrativa disponible y otros factores, en pos de poder suministrar información útil y de calidad, preservando la relación costo beneficio y considerando los destinatarios finales de los estados contables.

[1] Se refiere a contratos de carácter oneroso, en los cuales los costos inevitables de cumplir con las obligaciones pendientes exceden a los beneficios económicos que se esperan recibir de este (párrafos 527 y sgtes. RT 54).